Faisant partie des opérateurs qui impactent le marché, la caisse interprofessionnelle marocaine de retraite (CIMR) compte parmi les plus importants investisseurs de la bourse de Casablanca. Khalid Chedadi, président de cet institutionnel de taille, analyse la conjoncture financière actuelle, revient sur les effets de cette correction et donne son avis sur les mesures pouvant l’atténuer.

– Mais n’y a-t-il pas une crise dans l’immobilier ?

-Il y a eu beaucoup d’articles dans les journaux qui annonçaient une grande crise dans l’immobilier, qui aboutirait à l’éclatement de la bulle spéculative. En réalité, la secteur de l’immobilier continue à se porter très bien et a encore de très belles années devant lui.

Ce que l’on oublie, c’est que ce secteur est composé de plusieurs segments, dont seul celui des résidences touristique haut standing a souffert de la conjoncture internationale. Et encore, ce qui est vrai pour Marrakech, ne l’est pas pour les autres villes .

Et ce segment représente très peu par rapport au cœur de l’activité de la promotion immobilière, qui est le logement économique et moyen standing, dans lequel la Maroc continue à accuser un grand retard et une demande qui ne cesse de croître avec l’amélioration du niveau de vie des Marocains.

– Les sociétés immobilières n’ont-elles pas atteint des cours astronomiques qui justifiaient une correction ?

-Les sociétés immobilières cotées sont ce que l’on appelle « des sociétés de croissance » qui ont un grand potentiel de développement, et dont le cours actuel anticipe une partie des résultats à venir. La démarche est donc parfaitement objective et même « scientifique ».Ce dont il faut s’assurer par contre. C’est la réalité de ce potentiel et la capacité de ces sociétés à réaliser leurs plans de développement.

Le marché de l’immobilier est tiré principalement par la demande intérieure sur le logement économique et de moyen standing. Qui ne risque pas de faiblir sur les 15 ou 20 prochaines années, compte tenu de l’importance du déficit initial et la demande additionnelle, alimentée par l’amélioration du niveau de vie. Le potentiel sur les autres segments n’est pas en reste pour autant.

Pour ce qui de la propension de ces sociétés à réaliser leurs prévisions, nous assistons malheureusement à une absence de communication qui laisse la voie ouverte aux spéculations les plus folles, et là je dois dire que la responsabilité de ces sociétés elles-mêmes est engagée.

Pour ma part, j’ai posé la question à deux d’entre elles, qui m’ont affirmé que non seulement elles étaient en mesure de réaliser leur business plan, mais qu’en plus elles allaient l’améliorer substantiellement.

En plein Krash il est nécessaire d’injecter des liquidités aux banques en crises, celles-ci devront bien sure les rembourser. Aussi que l’Etat peut créer une institution (entreprises immobilière) a statut spécial avec probablement une exonération fiscale et même bénéficier des subventions.

Cette nouvelle entreprise crée donc aura pour objectifs principaux de gérer ses maisons « Acheté » par l’Etat auprès des banques. En d’autre terme, louer ces maisons hypothèques et même les vendre si nécessaire en vue de diminuer les pertes.

Ces ventes seront comme une plus value pour l’Etat du moment où l’argent injecté dans les banques en crises est à rembourser.

Mais le plus important est de proposer une reforme du système financier mondial dans le sens d’un contrôle très stricte des banques ; par le président américain.

Concernant les établissements financière un bon fonctionnement du marché nécessite une transparence des pertes subies avant qu’elles soient réalisées, il faut aussi porter plus d’attention à la qualité de l’agence de notation qui joue un rôle clé dans l’élaboration des titrisations vectrices de la crise.

En plus les banques doivent organiser leurs fonds propres pour mettre d’avantage l’accent sur les risques de liquidité et modifier la façon dont ils prennent en compte dans leurs bilans les produits complexes, titriser..

LISTE DES CRISES

Avant 1973

| Année | Crise | Marchés financiers en cause | Mécanismes en jeu |

| 1637 | Tulipomanie | Marché à terme | En février 1637, après plusieurs années de spéculation sur le cours des bulbes de tulipes aux Pays-Bas, les prix s’effondrent brusquement provoquant la ruine de nombreux spéculateurs. Cet épisode concernant le marché de la tulipe est considéré par certains historiens comme le premier exemple de bulle spéculative économique et financière de l’histoire. |

| 1720 | Krach de 1720 | Actions | En 1720, à quelques mois d’intervalle, deux crises financières interviennent en France et en Angleterre concernant les titres de compagnies exploitant les ressources du Nouveau Monde, la Compagnie des mers du Sud et la Compagnie du Mississippi de John Law. Ces crises sont connues sous le nom de South Sea Bubble et Mississippi Bubble. |

| 1797 | Crise monétaire de 1797 | Banque | Le 26 février 1797, la Banque d’Angleterre, à court de réserves, décide de suspendre les paiements en espèces devant l’afflux des demandes de conversion auxquelles les banques du pays sont confrontées. Des bruits d’invasion ont en effet conduit une foule de particuliers, fermiers et petits commerçants à réaliser leurs avoirs auprès des banques de province. La banqueroute de plusieurs d’entre elles renforcera le mouvement et il en résultera ce qui est considéré comme la première panique bancaire. |

| 1810 | Crise de 1810 | Banque | En 1810, alors que l’Angleterre est soumise au blocus de Napoléon, le système de crédit s’effondre, provoquant de nombreuses faillites. Les causes en sont multiples au-delà du blocus lui-même. D’une part, la livre, détachée de l’or pour ne pas augmenter les impôts en dépit de la situation de guerre, était minée par l’abus du crédit et par l’inflation. D’autre part, l’Angleterre était confrontée à des difficultés de recouvrement de ses ventes en Amérique du Sud. Enfin, la politique des licences et la contrebande avaient conduit à une réduction des réserves bancaires. Le marasme qui s’ensuivit donna notamment naissance au luddisme. |

| 1819 | Crise de 1819 | Banque | La crise de 1819 est la première crise financière de grande ampleur aux États-Unis. Elle marque la fin de l’expansion qui a suivi la Guerre de 1812, dont le financement avait asséché les réserves bancaires et conduit à une suspension des paiements en espèces en 1814. Il en est résulté une inflation des émissions monétaires privées qui se sont investies dans des placements fonciers spéculatifs avant que la Banque centrale (Second Bank of the United States) n’engage une politique restrictive qui provoquera une vague de faillites et une profonde récession agricole et industrielle. |

| 1825 | Crise de 1825 | Actions | En 1825, à la suite de spéculations intenses sur les investissements latino-américains (banques, assurances, armement de bateaux, construction de canaux..), le cours de ces valeurs s’effondre à la Bourse de Londres. De nombreuses banques font banqueroute et, dans la seule année 1826, environ 3300 entreprises font faillite. Cette crise, qui a principalement touché la Grande-Bretagne, est l’une des premières crises boursières de l’histoire. |

| 1836 | Krach de 1836 et Panique de 1837 | Actions, Banque | En 1836, l’Angleterre connait un nouveau krach boursier à la suite de la décision du président américain Andrew Jackson de subordonner la vente de terres d’État à un paiement en métaux précieux. Cette décision donne un brusque coup d’arrêt à la spéculation foncière en Amérique. Les banques américaines ayant contracté des emprunts à Londres, la crise financière touche durement le Royaume-Uni et aura des répercutions jusqu’en Allemagne. Peu après, le 10 mai 1837, la bulle spéculative éclate aux États-Unis lorsque les banques américaines suspendront leurs paiements en espèces. |

| 1847 | Krach de 1847 | Actions | En Angleterre et en France, l’engouement pour les actions des compagnies de chemin de fer et la sous-estimation du coût des travaux d’investissement ont fait monter les actions à des cours démesurés. L’effondrement des cours de Bourse en 1847, à la suite de nouveaux appels de fonds qui ont mis fin à la confiance, révèle une crise du crédit qui provoque une panique bancaire et la faillite de nombreuses banques ainsi que la suspension de l’activité de plusieurs compagnies. Peu après, la révolution politique en France engendre une panique boursière qui entraîne une nouvelle vague de faillites. |

| 1857 | Crise de 1857 | Actions, Banque | En août 1857, la banque Ohio Life and Insurance Company, confrontée à une forte demande de crédit, suspend ses paiements. Elle est rapidement suivie par les banques de New York, du Maryland et de Pennsylvanie, puis par d’autres banques importantes à Baltimore, Philadelphie et Boston. Le taux de l’escompte s’accroît fortement et, dans le courant de septembre, les actions de chemin de fer enregistrent une forte baisse à la Bourse de New York. La crise américaine se propage immédiatement en Angleterre sous la forme d’une crise de change qui se complique rapidement d’une crise de crédit intérieur. Bien que moins violente, elle atteint également la France où la Bourse de Paris connaît une forte baisse. Elle est suivie d’une récession économique dans tous les pays unis par des liens monétaires, financiers et économiques. |

| 1866 | Crise de 1866 | Actions, Banque | En 1866, l’Angleterre connait de nouveau une crise financière majeure. Elle trouve son origine dans la spéculation ferroviaire qui suit la déréglementation des activités du secteur bancaire de 1862 et fait suite au ralentissement boursier qui s’est propagé à travers toute l’Europe au début de l’année. Formellement, elle est provoquée par la faillite de la maison d’escompte Overend & Gurney le 10 mai 1866 due à un défaut de paiement de la Mid-Wales Railway Company. Il en résulte un krach boursier de grande ampleur dès le 11 mai (jour qui fut nommé Black Friday), une panique bancaire qui entraîne une crise de liquidité, une série de faillites en chaîne et une crise bancaire. |

| 1873 | Krach de 1873 | Actions | Le krach le 9 mai de la bourse de Vienne en Autriche ouvre la période dite de la « grande stagnation » de l’économie mondiale entre 1873 et 1896. Une spéculation effrénée, effectuée avec des dépôts de garantie très faibles, se retourne quand l’Exposition universelle de 1873 se révèle en fait être décevante économiquement. La chute des cours se transmet en Allemagne et aux États-Unis. |

| 1882 | Krach de l’Union Générale | Actions, Banque | Le 19 janvier le cours des titres de la banque s’effondre provoquant sa faillite et une crise boursière et bancaire de grande ampleur essentiellement circonscrite à la France. Créée quatre ans plus tôt, l’Union Générale avait fondé un développement fulgurant sur des investissements hasardeux, notamment dans les mines, les assurances et les sociétés foncières, en particulier en Russie, en Autriche-Hongrie et dans les Balkans, et la spéculation boursière. |

| 1890 | Crise Baring | Banque, Risque systémique | La plus ancienne banque britannique est en faillite en raison de son exposition à la dette souveraine de l’Argentine, surendettée et en défaut de paiement. La banque d’Angleterre, soutenue par la Banque de France, viendra à son secours pour éviter des faillites en chaîne, mais les banques londoniennes cherchèrent à compenser leurs pertes sur les titres argentins en vendant des titres sur la place de New York contribuant ainsi à transmettre la panique. |

| 1893 | Panique de 1893 | Banque, Actions | Krach financier qui eut lieu aux États-Unis lorsque les investisseurs tentèrent de convertir leurs avoirs fédéraux en or. |

| 1907 | Panique bancaire américaine de 1907 | Banque, Actions | La panique bancaire américaine de 1907, aussi nommée Panique des banquiers, survient lorsque le marché boursier s’effondre brusquement, perdant près de 50% de la valeur maximale atteinte l’année précédente. Partie de New York, la panique se propage à tout le pays, de nombreuses banques et entreprises étant acculées à la faillite. |

| 1923 | Hyper-inflation allemande | Taux d’intérêt | En Allemagne, l’hyper-inflation atteint son apogée en novembre 1923. Sa cause immédiate est l’exigence française de réparations de guerre (« le Boche paiera »). L’armée française occupe la Ruhr comme gage, paralysant la première région industrielle du pays. En quelques mois, les denrées s’achètent en milliards de marks et il faut une brouette pour transporter les billets. La crise monétaire s’aggrave d’une agitation intérieure (communistes en Saxe et Thuringe, putsch de Hitler à Munich). Américains et Britanniques, qui ont de gros intérêts en Allemagne, convainquent la France de réduire ses prétentions et d’évacuer la Ruhr. |

| 1929 | Krach de 1929 | Actions | Le Krach du New York Stock Exchange entre le 24 octobre et le 29 octobre entraîne une crise bancaire qui précipite les États-Unis dans la Grande dépression. Les événements de ces journées déclenchent la plus grave crise économique mondiale du XXe siècle. |

| 1966 | Crise américaine du Crédit | Banque | Après plusieurs années de forte croissance de l’économie, les banques américaines se trouvent à court de réserves dans un contexte où la Réserve Fédérale conduit une politique restrictive afin de contenir l’inflation. La crise se traduira par une chute des cours boursiers, une baisse des liquidités et une hausse des taux d’intérêts provoquant un fort ralentissement de l’activité économique. Elle est considérée comme la première crise moderne, des épisodes similaires de resserrement du crédit se reproduisant en 1969 et 1974. |

| 1971 | Inconvertibilité du dollar US | Forex | Suspension unilatérale le 15 août par les États-Unis de la convertibilité en or du dollar. Après une période de transition, cela mènera à l’adoption en février 1973 (accords de Washington) du système des changes flottants, encore en vigueur aujourd’hui, qui fut effectivement mis en place le 19 mars 1973 et fut entériné par les accords de la Jamaïque du 8 janvier 1976. |

Après 1973

Les marchés financiers modernes naissent en 1973, de la double nécessité d’établir un marché des changes pour gérer le nouveau système des changes flottants et de financer les déficits budgétaires des États-Unis, désormais libérés de la contrainte de change.

| Année | Crise | Marchés financiers en cause | Mécanismes en jeu |

| 1974 | Banque Herstatt | Banque, Forex, Risque systémique | Le 26 juin, dépôt de bilan effectif de la banque allemande Herstatt alors que la partie en dollars américains des opérations de change de la banque, à cause du décalage horaire, n’est pas dénouée. Première prise de conscience du risque systémique sur les marchés financiers modernes. |

| 1979 | Hausse des Fed Funds | Marché monétaire américain | À partir du mois d’octobre, le nouveau gouverneur de la banque centrale américaine, Paul Volcker, fait monter les taux au jour-le-jour du marché monétaire américain, qui dépasseront plusieurs fois 20%, afin de mettre – avec succès et au prix d’une sévère récession – un terme à l’inflation élevée caractéristique des années 1970. |

| 1980 | Corner de l’argent métal | Métaux, énergie, produits agricoles | Une tentative spectaculaire mais infructueuse de corner du marché de l’argent métal par un pétrolier texan, Nelson Bunker Hunt, et son frère William Herbert Hunt, a été manifestement imaginée et planifiée pendant les années d’inflation, où les anciens métaux précieux pouvaient apparaître comme des valeurs-refuge. Elle se heurte à la hausse gigantesque des taux courts américains (cf supra) et s’achève par a) la faillite des frères Hunt et b) une démonétisation durable des métaux précieux |

| 1982 | Dette bancaire des PVD | Banque, Taux d’intérêt, Risque systémique | À la suite du choc pétrolier de 1973, les pays en voie de développement s’étaient lourdement endettés, et ce d’autant plus facilement que les banques de dépôt cherchaient à utiliser les énormes dépôts de pétrodollars dont elles disposaient. Mais cet endettement servait principalement à couvrir des déficits budgétaires, pas à financer l’investissement, ce qu’a encore aggravé le deuxième choc pétrolier de 1978, alors que les banques étaient encore plus enclines à prêter. Une partie importante de la dette des PVD était à taux variable et à court terme. La hausse des taux courts américains décidée fin 1979 a donc considérablement alourdi la charge de la dette. Le pays où la situation de la balance des paiements s’est dégradée le plus rapidement a été le Mexique, qui a fait défaut brusquement en août 1982. Cela a eu un effet de raréfaction générale du crédit et provoqué une crise bancaire mondiale. La banque centrale américaine dut baisser ses taux en catastrophe, tandis que le FMI accordait des lignes de crédit d’urgence aux PVD. Le stock de dettes en suspens demeura un problème majeur du système financier mondial jusqu’à l’adoption du plan Brady (cf. obligation Brady) en 1989. Cet épisode, qui a mis en évidence « les imperfections de l’intermédiation bancaire dans l’offre de crédit » (Michel Aglietta), a fait beaucoup pour le développement des marchés financiers et la désintermédiation bancaire. |

| 1985 | Bank of New York | Banque, Risque systémique | Le 21 novembre, une panne informatique à la Bank of New York immobilisa près de 28 heures le système de règlement-livraison des emprunts d’État américains et ne fut dénouée que grâce à un concours sans précédent – 20 milliards de dollars – de la banque centrale américaine. |

| 1987 | Krach d’octobre 1987 du marché obligataire puis des marchés d’actions | Taux d’intérêt, Actions, Risque systémique | À partir de janvier 1987, à cause du déséquilibre causé sur le marché des changes par les accords du Louvre, qui ont enrayé de force la baisse du dollar, les taux d’intérêt à long terme américains remontent considérablement, tandis que les marchés d’actions continuent, eux, de progresser. À la fin de l’été, les taux à 10 ans ont ainsi remonté de 300 points de base, rendant illogique la valorisation des actions, qui amorcent un important mouvement de repli. Le 19 octobre, la hausse des taux à 10 ans sur l’année atteint même brièvement 400 points de base et provoque finalement le krach le plus spectaculaire jamais enregistré en une journée sur un marché d’actions. La banque centrale américaine décide d’intervenir massivement comme prêteur de dernier ressort pour éviter des faillites en chaîne de maisons de titres et banques d’investissement. |

| 1989 | Junk bonds | Banque, Taux d’intérêt | Entre le début de l’année et l’automne 1989, le rendement moyen des junk bonds passe de 450 points de base au dessus de celui des emprunts d’État américains à plus de 1,000 points de base (c’est-à-dire 10% de taux actuariel) au-dessus de celui des dits emprunts d’État. Mode de calcul : index Merrill Lynch des junk bonds moins le taux actuariel du Constant maturity Treasury 7 ans. Source : (en) Federal Reserve Bank de San Francisco. |

| 1989 | Bulle japonaise | Actions, Immobilier, Banques | Le point culminant est atteint le 29 décembre 1989 sur le marché japonais des actions, avec un plus haut en séance à 38,957.44 pour l’indice Nikkei. |

| 1990 | Invasion du Koweït | Pétrole, Taux d’intérêt | 2 août |

| 1992 | Crise du Système monétaire européen (SME) à l’occasion du référendum français sur le Traité de Maastricht | Forex, Taux d’intérêt | Peu avant la tenue du référendum français du 20 septembre 1992, qui entretient une incertitude importante sur l’avenir de l’union monétaire européenne, la lire italienne doit quitter le SME. Dans la foulée, George Soros et d’autres gestionnaires de hedge funds arrivent à forcer le 16 septembre (en:Black Wednesday) la sortie de la livre sterling du SME. Après les résultats du référendum, pourtant positifs, les mêmes, ayant pris goût à l’effet de levier que leur procuraient les marges de fluctuation étroites du SME, font une tentative spectaculaire mais infructueuse sur le franc français, faisant au passage monter le taux au jour-le-jour du marché monétaire français à plus de 20% pendant toute la crise. |

| 1993 | Système monétaire européen | Forex, Taux d’intérêt | En août, deuxième (cf supra) tentative sur le marché des changes de faire céder la parité Deutsche Mark / franc français, couronnée de succès. Les marges de fluctuation du Système monétaire européen (SME) sont élargies considérablement, de façon à décourager définitivement la répétition de ce phénomène. |

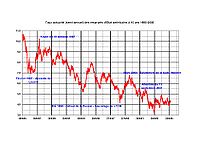

| 1994 | Correction brutale du marché obligataire | Taux d’intérêt | Taux des T-Bonds à 10 ans, 1985 – 2005 Les marchés obligataires, qui avaient trop anticipé la poursuite de la baisse des taux courts, effectuent une correction brutale de plus de 200 points de base pendant presque toute l’année. Les marchés obligataires, qui avaient trop anticipé la poursuite de la baisse des taux courts, effectuent une correction brutale de plus de 200 points de base pendant presque toute l’année. |

| 1994 | Crise économique mexicaine («crise Tequila») | Forex, Taux d’intérêt, Risque systémique | L’ancrage fixe du peso mexicain au dollar était, à terme, incompatible avec le niveau élevé de l’inflation au Mexique. Néanmoins, cet ancrage donnait l’illusion générale d’une garantie de change. Ajouté à la suppression d’obstacles structurels aux mouvements de capitaux, il provoque de 1990 à 1993 un afflux considérable de liquidités étrangères dans l’économie mexicaine : plus de 90 milliards de dollars, lesquels viennent dollariser l’économie mexicaine et, surtout, nourrir un boum des crédits bancaires au secteur privé, qui croissent de 25% par an pendant la période. Mais l’inflation érode petit-à-petit la compétitivité mexicaine et les comptes extérieurs du pays se détériorent, le déficit de la balance des paiements atteignant 8% du PIB. À partir du 20 décembre 1994, les sorties de capitaux s’accélèrent et le peso dévisse. Bill Clinton, président des États-Unis, proche voisin économique du Mexique, intervient pour stopper cette crise, et les États-Unis avec des organisations internationales, prêtent 50 milliards de dollar US au Mexique une semaine après le début de la crise, dont 18 via le FMI. En 1995, la chute du PIB mexicain sera de 7%. |

| 1997 | Crise économique asiatique | Forex, Banque | Le mécanisme est très voisin de celui qui a conduit deux ans et demi plus tôt à la crise mexicaine de 1994 (cf supra). L’ancrage fixe au dollar US de plusieurs monnaies de la région, en particulier le bath thaïlandais, donnait là aussi l’illusion d’une garantie de change et le système bancaire local s’endette considérablement

sans se préoccuper du risque de change, notamment pour financer les deux gigantesques vagues de spéculation qui ont lieu dans toute la région : immobilière et boursière. Les banques locales se livrent donc à une double transformation : elles empruntent à court terme, en devises, pour prêter à long terme, en monnaie locale. Quant aux garanties des prêts, elles sont constituées par des immeubles surévalués ou par des actions également surévaluées.. L’afflux de capitaux étrangers est, de son côté, facilité par la politique monétaire expansive que mène la banque centrale japonaise pour lutter contre la déflation. Mais les créanciers étrangers réduisent progressivement leur exposition au cours de l’année 1997 et le 2 juillet 1997, les autorités thaïlandaises doivent laisser flotter le bath. Le piège se referme alors sur les économies de la région : crise des taux de change et crise bancaire. |

| 1997-1998 | Brésil | Forex | |

| 1998 | Défaut de la Russie sur les GKO, qui cause un Flight to quality, lequel cause la quasi-faillite du Hedge fund Long Term Capital Management | Taux d’intérêt, Risque systémique | Cette longue crise très aigüe des marchés obligataires, provoquée par la démesure des dirigeants du hedge fund Long Term Capital Management, la spectaculaire crise des finances publiques russes et le Flight to quality qu’elle a causé, a peut-être été l’alerte la plus importante connue par le système financier mondial : jamais on n’est passé aussi près d’un éclatement définitif des relations entre les divers instruments financiers. |

| 2000 | Bulle Internet | Actions | Un économiste américain prédisait que grâce à la « nouvelle économie », il n’y aurait plus jamais de crise. L’éclatement de la bulle internet est arrivée peu après. Crise classique de surinvestissement (tout le monde se précipite sur un marché apparemment porteur) et négligence de certaines contraintes pratiques: pour acheter un article par internet, il suffit de quelques clics, mais pour le livrer dans la qualité et les délais prévus, il faut une logistique que la plupart des «net-vendeurs» n’avaient pas.L’éclatement, attendu depuis plusieurs mois, se produit finalement en mars 2000, sous la pression de la hausse des taux d’intérêt. |

| 2000 | Turquie | Banque, Taux d’intérêt, Forex | La crise éclate le 20 novembre 2000 et se produit dans le cadre d’un plan de stabilisation ambitieux adopté à la fin de 1999, visant à ramener l’inflation, qui était alors de 65% en moyenne annuelle, à 25% en 2000 et à moins de 10% en 2002. Ce plan comporte notamment un ancrage de la livre turque par rapport au dollar US de façon à faire baisser les anticipations inflationnistes. Certes, l’inflation sera ramenée à moins de 35% en glissement annuel en février 2001, mais entre-temps l’afflux de capitaux extérieurs encourage les banques turques à spéculer sans retenue à la baisse des taux d’intérêt, en achetant des quantités importantes d’emprunts d’État, financée au taux au jour-le-jour en livres turques ou, pire, en dollars. Or, comme au Mexique en 1990-1994, la compétitivité de la Turquie s’érode, mais à trois fois la vitesse du Mexique, et la balance des paiements se détériore rapidement, créant une panique sur le marché des taux d’intérêt où les banques essaient de liquider leurs positions. Entre le 10 novembre et le 10 décembre, les taux des emprunts d’État turcs à moyen terme passent de 40% à 110%. Devant la perspective de faillites bancaires turques, le marché monétaire turc s’assèche et les crédits en devises ne sont pas renouvelés. Un important prêt d’urgence du FMI en décembre se révèlera insuffisant et, en février, le gouvernement devra laisser flotter la livre, qui se dépréciera de 50% par rapport au dollar. Un deuxième programme d’aide, beaucoup plus important, sera alors mis en place sous l’égide des États-Unis.Voir aussi : (en)OCDE et Thierry Coville (CNRS) : Turquie : la crise annoncée |

| 2000 – ? | Zimbabwe | Hyperinflation | Voir : Economie du Zimbabwe |

| 2001 | Attentats du 11 septembre 2001 | Risque systémique | Non seulement un certain nombre d’établissements financiers de première importance avaient des services divers dans les tours du World Trade Center et aux alentours, mais plusieurs nœuds de communication vitaux pour les systèmes de paiement et de compensation des marchés financiers furent touchés par l’attaque. La banque centrale américaine, la Fed, a réagi avec une grande promptitude et une vigueur impressionnante. Elle a injecté immédiatement sans limite toutes les liquidités demandées par les banques qui étaient victimes d’une asymétrie dans leurs règlements, c’est-à-dire qui avaient des règlements à effectuer mais n’avaient pas encore été créditées par leurs autres contreparties. L’injection fut si massive que le taux au jour-le-jour du marché interbancaire domestique américain, dit taux des Fed Funds, tomba à zéro pendant plusieurs jours. La Fed continua pendant plus d’une semaine à fournir à volonté les liquidités demandées par les banques, préférant ne pas jouer avec le risque systémique. De son coté, la Banque centrale européenne (BCE) accorda 130 milliards d’euros de liquidités supplémentaires aux banques européennes. Enfin, il y eut une baisse surprise concertée des taux directeurs de la Fed, de la BCE et de la Banque d’Angleterre. |

| 2001 | Junk bonds | Taux d’intérêt | A l’automne 2001, les spreads de crédit des junk bonds retrouvent un niveau proche de celui atteint pendant la crise de 1989 (cf supra). Les attentats du 11 septembre puis une légère contagion de la part de la crise économique argentine (cf infra) leur feront à nouveau dépasser 1.000 points de base. |

| 2001 | Crise économique argentine | Forex | Elle éclate en novembre 2001 |

| 2002 | Brésil | Marché obligataire, Forex | A l’approche de l’élection présidentielle du 27 octobre, la probabilité grandissante de la victoire à celle-ci de Luíz Inácio da Silva, dit « Lula », crée des inquiétudes de plus en plus aigües chez les détenteurs de la dette publique brésilienne. L’Argentine (cf supra) vient de faire défaut sur sa dette et la peur grandit qu’une fois élu, « Lula » fasse adopter un moratoire des paiements d’intérêt. Tout au long de l’année l’écart de rendement entre les obligations émises en dollar US par le Brésil et les emprunts d’État américain progresse, pour culminer en octobre à 2300 points de base (c’est-à-dire 23% en écart de taux actuariel). Ce niveau attribuait implicitement au Brésil une probabilité de faire défaut proche de 100%. En même temps, le real s’était déprécié, perdant la moitié de sa valeur. Le plus frappant est que cette crise s’est poursuivie malgré la mise en place d’un concours colossal de 30 milliards de dollars par le FMI, dont 6 seulement avant l’élection et 24 débloqués après. Cette bulle s’est dégonflée rapidement une fois l’élection passée, quand il est devenu clair que le nouveau président ne se lancerait pas dans l’aventurisme financier. |

| 2007-? | Crise financière de 2007-2009 | Marché immobilier, Banque, Actions, Risque systémique | Provoqué par les créances douteuses de l’immobilier aux États-Unis. La crise éclata pendant l’été 2007 (connu alors comme la crise des subprimes). Elle s’est manifestée par une baisse de l’immobilier, un effet domino provoquant l’effondrement de diverses grandes banques dans le monde et une baisse des bourses d’actions. Les banques centrales (BCE et Fed principalement) ont injecté d’importantes liquidités. L’adoption d’un plan de sauvetage du système bancaire aux États-Unis (plan Paulson) et d’autres mesures prises notamment en Europe n’ayant pas suffit à rétablir la confiance, une chute des bourses mondiales s’est déroulé en octobre 2008. Le marché interbancaire est de son côté presque totalement paralysé par des taux d’intérêts très élevés et une crise de confiance généralisée. L’économie non financière commence de son côté à être atteinte par la crise. Les fonds de retraite des États-Unis ont à ce moment perdu 2000G$ US en un an. |

- Maurice Flamant et Jeanne Singer-Kerel, Les crises économiques, PUF, Que sais-je ? n° 1295, sixième édition, 1987.

- Michel Aglietta, Macroéconomie financière – Tome 2 – Crises financières et régulation monétaire, La Découverte, 1995-2005.

- Les crises financières, Rapport du Conseil d’analyse économique du Premier ministre français, 2004.